China Needs More DefaultsとMore Meaningful Credit Ratings

China Needs More DefaultsとMore Meaningful Credit Ratings(Yicai Global) 11月26日-11月は中国の社債にとって激動の月でした。3つの注目を集めるデフォルトが市場を混乱させました。これは4.2兆米ドルで、世界で2番目に大きいものです。投資家がリスクを再評価し、市場がどれほど悪いことが起こり得るのか疑問に思っているため、債券価格は下落しました。

最近のブルームバーグ

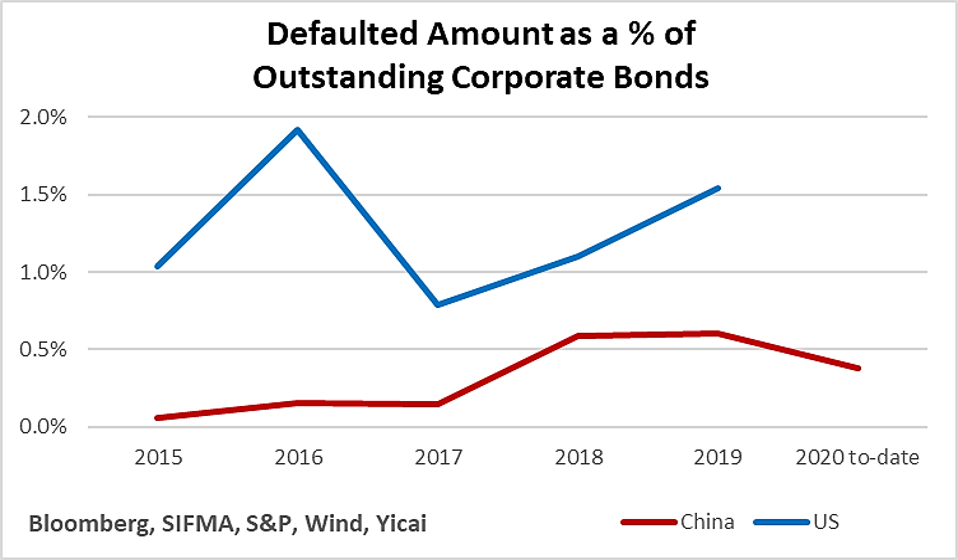

中国の債券市場のパニックの中で、デフォルト率は特に高くないことに注意することが重要です。 図1 は、中国の社債のデフォルトが2017年以降急激に増加していることを示しています。しかし、近年では、デフォルトの社債の額は発行済み額のわずか0.5パーセントです。これは米国で見られる率の約3分の1です。

図1

今年のデフォルト率が歴史的にも国際的にも特に高くないのなら、なぜ市場はそれほど懸念されているのですか?

今月債務不履行に陥った石炭鉱山労働者、集積回路メーカー、自動車メーカーがすべて国営企業 (SOE) であることはおそらく重要です。過去数年間、民間企業は中国の社債のデフォルトの5分の4近くを占めてきました。平均して5つのSOEデフォルトしかありませんでした。今年のこれまでのところ、10の国有企業が債務不履行に陥り、債務不履行の半分以上を占めています。

中国の信用市場は通常、政府の支援から利益を得ることができる国有企業が民間企業よりも優れた信用リスクであるという暗黙の前提に基づいて運営されてきました。この仮定は、「モラルハザード」を生み出す。債権者側では、発行者の運命が悪化した場合に政府の救済を期待して資金が貸し出されます。会社の側では、政府が会社を失敗させないと想定される場合、過度に危険なプロジェクトが行われる可能性があります。モラルハザードは中国の金融市場の効率を損ないます。短期的には一部の投資家にとって苦痛であっても、その削減は歓迎すべき進展と見なされるべきです。

モラルハザードが今対処されているのはなぜですか?

政策立案者は、 回復は順調に進んでおり 、経済は十分に強いと信じていることを示している可能性があります。経済的ストレスに耐える。確かに、その雇用目的が達成されているので、政府は債券市場の効率を高め、過剰な投資を抑制することによって金融リスクを封じ込めるというCOVID以前の方針に戻っています。

これらのデフォルトは、地方自治体が赤字企業を浮き上がらせるために必要なリソースが不足していることの証拠でもある可能性があります。国営の資産運用会社はスクランブルをかけているようです。Yongcheng Coalのデフォルトは、部分的には、 保有する現金 の親である河南省への譲渡によって引き起こされました。エネルギー。同様に、デフォルトの1か月前に、Huachen Automotive Group Brilliance China Automotive Holdingsの株式を子会社に譲渡 、この貴重な資産を債権者の手に渡さないようにするため。

国営資産運用会社の行動は、州議会の金融安定開発委員会の注意を逃れていません。劉鶴副首相が議長を務めた11月21日の会議で、委員会は、債券市場の投資家を詐欺、悪意のある資産移転、資金の不正流用から保護する必要性を指摘しました。さらに、それはモラルハザードの防止を明示的に求めました (道风)。短期的には、債券のデフォルトが増える可能性があります。これは、委員会の指示が守られていることを示すものと考えるべきです。

政策立案者は、中国の資本市場の役割を増やすことを長い間求めてきました。債券市場の拡大は、借り手の金融へのアクセスを拡大するだけでなく、投資家に債券資産のより深いプールを提供する可能性があります。うまく機能している債券市場での信用評価は、適時に入手できる透明な情報に大きく依存しています。信用格付け機関はここで果たすべき重要な役割を担っています。

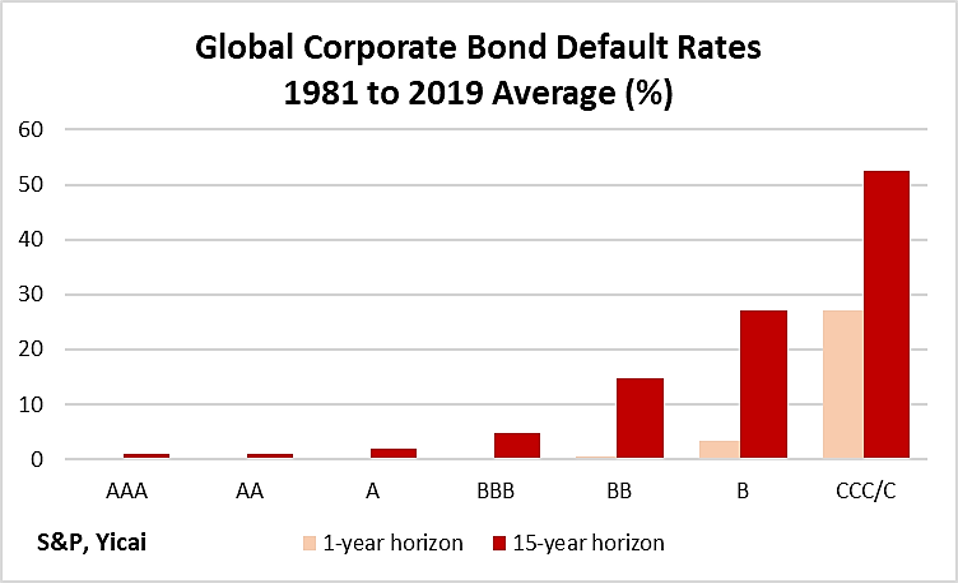

注意することが重要ですHuachen AutomotiveとYongcheng Coalは、デフォルトの直前にAAAと評価されました。他の場所では、AAAクレジットはデフォルトではありません。

図2 は、1981年から2019年の間にS & Pによって格付けされたグローバル債券の経験を示しています。これは、AAA と評価された債券が、その格付けを取得した年にデフォルトになったことがないことを示しています。さらに、15年前にAAAと評価されていた企業のデフォルト率はわずか1パーセントでした。比較すると、格付けを取得した年にBと格付けされた企業の3% が債務不履行になり、今後15年間で15% が債務不履行になりました。

現在、状況は時間とともに変化し、企業の信用力が低下する可能性があります。格付け機関は、この格付けの悪化を反映します。 S & P によると、米国の企業格付けの中央値はデフォルトの24か月前に「B」に低下し、デフォルトの7か月前に「B-」に低下しました。デフォルトの2か月前に「CCC」に移動します。この格付けの低下は、債券保有者に重要な情報を提供します。

図2

中国には、陸上債券市場で信用格付けを提供するために認可された9つの国内企業があります。さらに、外国の格付け機関は、陸上債券の格付けを許可された完全所有子会社を設立しました。

明らかに、国内のAAA格付けは、国際機関から取得したものと同じではありません。たとえば、2019年7月末現在、国内の格付け機関によってAAAと格付けされた中国の発行体は109社ありました。 フィッチ は、AAAまたはAAを評価しませんでした。そのうち57人を「A」、41人を「BBB」に分類しました。実際、フィッチは残りの11のAAA発行体に投資適格格付けを与えることができませんでした。

今月の債券市場の混乱から3つのポイントがあるようです。まず、空は落ちておらず、デフォルト率は低いままです。第二に、政策立案者は、国有企業への貸付に関連するモラルハザードに対処するのに十分なほどマクロ経済状況に安心していると感じています。これは、将来的にSOEのデフォルトが増えることを意味するかもしれませんが、それは債券市場の効率を高めるために支払う価値のある価格です。第三に、中国の債券の格付けが企業の金融リスクを有意義に反映していることが不可欠です。