GDPは高いノートで2021年を終了します

GDPは高いノートで2021年を終了します(Yicai Global) 1月21日-1月17日、中国国家統計局 (NBS) は、 国民経済計算 2021年。実質GDPは第4四半期に4.0% 増加し、3.6% の成長の 期待 を超えました。

NBSは無数のデータポイントを報告しましたが、脚注2に限定されていたものに焦点を当てたいと思います。第4四半期のGDPの 四半期ごと の成長です。 フィナンシャルタイムズ が指摘するように、「四半期ごとの数字は、Covid-19のパンデミックのために下落し、その後回復した前年比の見出しの数字よりもはるかに正確な経済の健全性の尺度です」

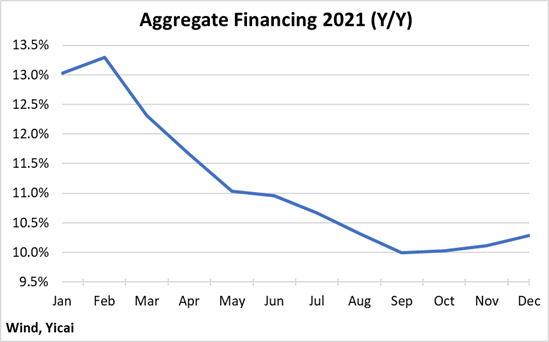

第4四半期には、実質GDPは1.6% 増加しました。これは良い数字でした。これは、今年の最も速い四半期成長率であり、2019年の平均である1.4% ( 図1) を超えていました。

図1

米国が国民経済計算を発表するとき、すべての焦点は、前年比ではなく、四半期比での成長にあります。さらに、米国は四半期ごとの成長を年率で報告しており、通年の成長率と同等になっています。年率では、中国の1.6% は6.6% になります。これは、2019年の通年の成長率 (6.0%) 、2020年と2021年の平均 (5.2%) 、 2022年の期待 (5.0パーセント)。

第4四半期の急成長をどうすればよいですか? それは経済が2022年に予想よりも強いかもしれないことを示唆していますか?

予報官は、「1つのデータポイントはトレンドを作らない」と言うのが好きです。確かに、2022年に良いスタートを切るのではなく、出力が 供給ショック 。

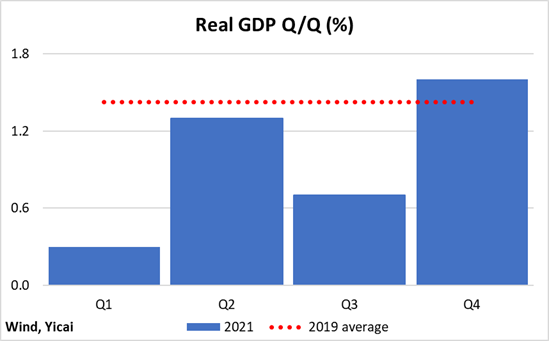

経済の真の短期的な傾向は、2018-19年の6% の成長 ( 図2 の赤い点線の傾斜) と過去4四半期の4% の成長 (2020Q4からの青い線の傾斜、2018-19年のトレンドから逸脱しています)。

図2

リーダーシップは、需要の縮小、供給ショック、期待の弱体化によって経済に圧力がかかっていると述べています。経済のトレンド成長は、これら3つの圧力がどれだけ続くかによって異なります。NBSの他の重要なデータのいくつかがこの質問にどのような光を当てることができるか見てみましょう。

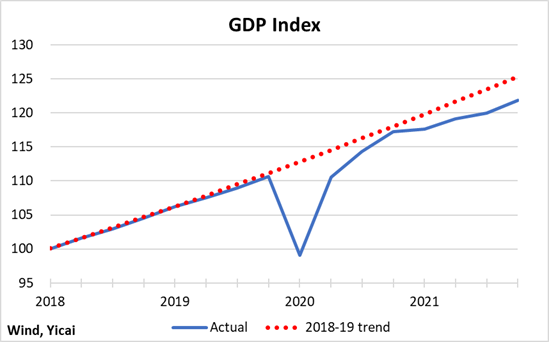

図3 は、過去3年間のGDP成長に対する消費、投資、純輸出の貢献を示しています。パンデミックによって引き起こされるボラティリティを滑らかにするために、2020年と2021年の結果を平均化したいと考えています。次に、この2年間の平均を2019年と比較したいと思います。これにより、回復の状態を評価することができます。

上記のように、2020-21年の平均成長率は2019年よりも約4分の3パーセント低かった。この弱点は完全に消費によるものです。純輸出の増加により部分的に相殺されました。投資の貢献は本質的に変わっていませんでした。

図3

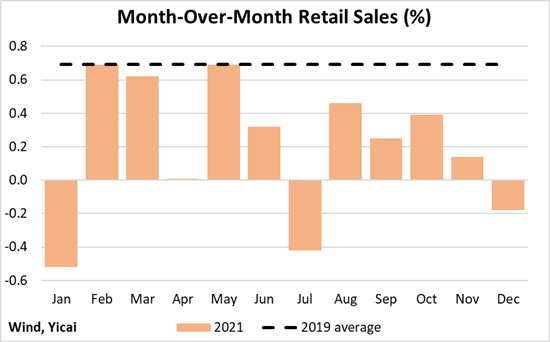

リーダーシップが語る弱い需要は、消費において最も明白です。Covidとの継続的な戦いと不動産市場の低迷は、個人消費を圧迫しています。確かに、小売売上高は、一年中弱さを維持した後、12月にさらに落ち込みました ( 図4)。

図4

PBOCは、消費者心理の四半期調査を実施しています。それは彼らの支出と貯蓄計画について消費者に要求します。2020年初頭のパンデミックの発生後、貯蓄を増やす計画を示した回答者の割合が急増しました ( 図5)。わずかに下落しましたが、より多くの節約をすることを示した回答者の割合は、2019年のレベルをはるかに上回っています。リーダーシップが期待の弱体化について話すとき、彼らはおそらく消費者の予防的貯蓄のこの増加を念頭に置いています。

図5

Covidの拡大を防ぐために中国がとる強力な措置は地元のサプライチェーンに影響を及ぼしますが、状況はさらに悪化しています。中国の生産の相対的な回復力は、2021年の輸出 (ドルベース) の30% の急増の背後にある重要な要因です。中国は輸出品をさまざまな国に販売しています。これらの市場での中国の売上高の伸びは全面的に好調でした。

中国の貿易相手国の在庫は低いままです。歴史は、低レベルの在庫が強い補充需要に関連していることを示唆しています。これは中国からの輸入を後押しする傾向があります ( 図6)。彼らのはるかに大きな基盤を考えると、中国の輸出が2022年に再び30パーセント増加する可能性は低いです。ただし、補充需要は、少なくとも今年の上半期には、堅調な輸出をサポートするはずです。

図6

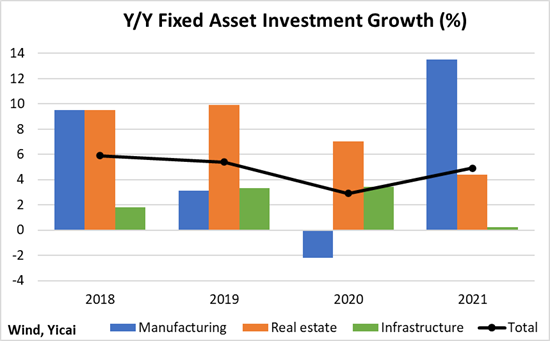

投資の伸びは2021年に急激に回復しました。さらに、その構成は製造業にシフトし、不動産やインフラストラクチャから離れました ( 図7)。製造会社は2021年にますます利益を上げました。これは彼らに彼らのビジネスに再投資するインセンティブを与えました。2022年の製造業への投資の増加は、中国の生産性の向上に役立つはずです。

図7

第3四半期、中国は石炭不足に苦しみ、電力配給と自動車製造を抑制するチップの不足につながりました。これらのボトルネックはほぼ解決されています。国内の炭鉱は第4四半期に生産量を急増させました。同様に、乗用車の生産は年末まで着実に増加しました。

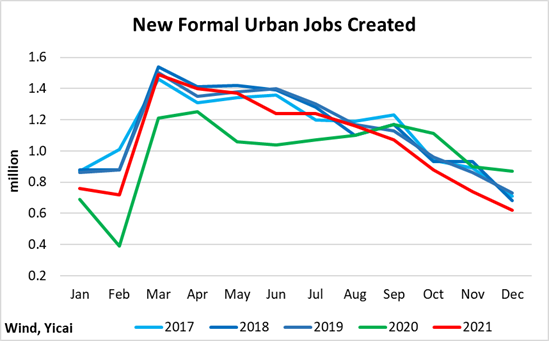

正式な都市労働市場で1,100万人の新規雇用を創出するというリーダーシップの目標は、快適な差で超えられました。さらに、失業率はパンデミック前のレベルに戻っています。それでも、経済が労働供給問題によって圧力をかけられている兆候があります。8月以降、作成された新しいジョブの数は、前年に記録されたレベルを下回りました ( 図8)。

図8

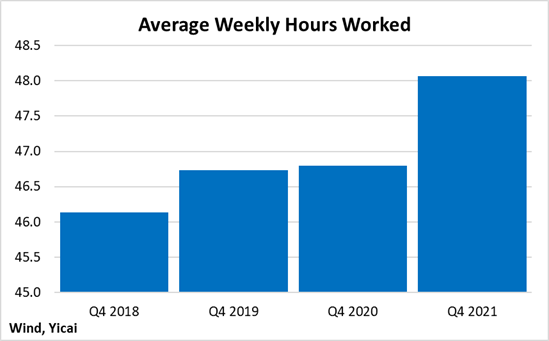

雇用の伸びが鈍化しているにもかかわらず、第4四半期の平均労働時間は前年の水準をはるかに上回っていたため、労働需要は強いようです ( 図9)。

図9

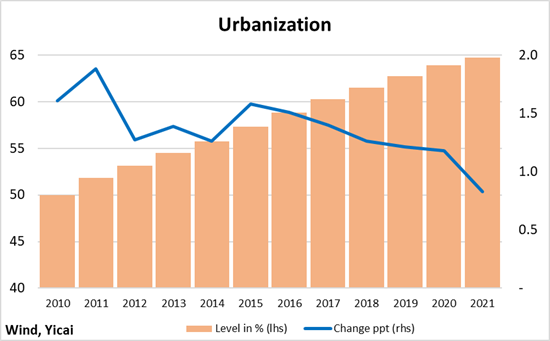

労働供給の伸びの鈍化は、部分的には、都市化の速度の低下に関連しているようです ( 図10)。人々はまだ田舎から街に移動していますが、彼らはより遅い速度で移動しています。社会的セーフティネットを拡大し、賃貸人により予測可能な環境を提供することにより、政策は移住への阻害要因の一部を取り除くことができます。

図10

短期的な成長傾向は、パンデミックの進化に依存します。1月の新たな感染の波にもかかわらず、運輸省が実施した調査によると、 の人々は、2021年の2倍の旧正月に帰国することができました。第1四半期のGDP成長率は、新年の祝祭に関連する支出に大きく依存しているため、旅行意欲の高まりは成長にとって非常にプラスになります。

成長は過去4四半期に記録された4% から大幅に加速する可能性が最も高いです。第4四半期の四半期成長のすべての強さが第3四半期の弱さからの「見返り」であったとしても、Q3-Q4の平均四半期成長率は年率で4.7% です。

さらに、ますます支持的な政策環境は、2022年に5% の成長を超えるために必要な勢いを経済に提供する可能性があります。

財政政策は、2021年の 成長の足かせ であったようです。ただし、NBSコミッショナーのNing Jizhe は、14th 5カ年計画で特定された主要プロジェクトが開始されるにつれて、政府が後援するインフラストラクチャ支出が加速することを 示しました。

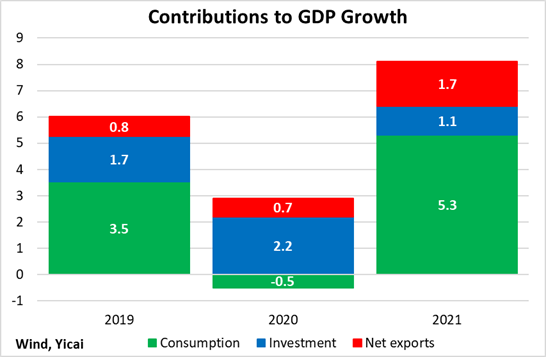

同様に、金融政策は2021年のほとんどを通して引き締められましたが、第4四半期にはより緩和的になりました ( 図11)。 必要予約率 および 12月のローンプライムレート と 図11